Блог им. TAUREN |🛒 Лента (LNTA) | Стратегия начинает приносить свои плоды

- 01 ноября 2024, 09:15

- |

▫️ Капитализация: 114 млрд ₽ / 992₽ за акцию

▫️ Выручка ТТМ: 847 млрд

▫️ EBITDA ТТМ: 64,6 млрд

▫️ скор. Чистая прибыль: 22,3 млрд

▫️ скор. P/E ТТМ: 5,2

▫️ fwd дивиденд 2024: 0%

👉 Отдельно результаты за 3кв 2024:

▫️Выручка: 211 млрд ₽ (+55,1% г/г)

▫️скор. EBITDA: 17 млрд ₽ (+141,1% г/г)

▫️скор. ЧП: 4,5 млрд ₽ (против 460 млн годом ранее)

✅ На операционном уровне компания сохраняет высокие темпы роста: за 9м2024г сопоставимые продажи LFL увечились на 13,2%, средний чек прибавил 11,5% (выше продуктовой инфляции). С учетом закрытий торговая сеть прибавила 462 магазина у дома, 2 гипермаркета и 4 супермаркета.

✅ Лента заметно улучшила показатели эффективности: за последние 12м маржинальность по EBITDA улучшилась до 7,6%, к 2025г менеджмент таргетирует маржинальность выше 7%, то есть, показатель достигнут, осталось нарастить выручку до 1 трлн без существенной потери в прибыльности.

✅ В СМИ ходят слухи о возможной продаже сети гипермаркетов «Ашан», но никакой конкретики пока нет. Лента вполне может стать потенциальным покупателем, т. к. компания продолжает развивать этот сегмент и сохраняет заинтересованность в M&A. При наличии дисконта, сделка вполне может дать драйвер переоценки.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. TAUREN |💻 Яндекс (YDEX) | Обзор отчёта по МСФО за 3кв2024г

- 31 октября 2024, 09:09

- |

▫️ Выручка ТТМ: 1005,3 млрд

▫️ скор. EBITDA ТТМ: 155,3 млрд

▫️ скор. Чистая прибыль ТТМ: 61,9 млрд

▫️ скор. P/E ТТМ: 23

▫️ P/B: 5,3

▫️ fwd дивиденд 2024: 2-3%

👉 Отдельно результаты за 3кв 2024:

▫️Выручка: 276,8 млрд ₽ (+36% г/г)

▫️скор. EBITDA: 54,7 млрд ₽ (+66% г/г)

▫️скор. ЧП: 25,1 млрд ₽ (+118% г/г)

✅ Доля компании на российском поисковом рынке превысила 65,5%, относительно 3кв2023г прирост составил 2,9 п.п. — это максимальные темпы роста с 2015г.

✅ С учётом обязательств по аренде, чистый долг составляет 134,2 млрд рублей при ND / EBITDA = 0,86. В целом долговая нагрузка приемлемая, но дальнейший её рост не желателен.

✅ Менеджмент подтверждает прогноз на 2024г: рост выручки +38-40% г/г до 1,1 трлн рублей, EBITDA 170-175 млрд рублей (+40,5-44,5% г/г). В 4кв планируется активизировать инвестиции, чтобы ускорить темпы роста для достижения плана по выручке.

✅ Работа над повышением эффективности бизнеса продолжается: за 9м2024г рентабельность по EBITDA как % от GMV в сегменте E-commerce улучшилась до -5,9% против -10,8% годом ранее. В Райдтехи этот показатель также вырос до 5,5% против 4,3% годом ранее.

( Читать дальше )

Блог им. TAUREN |🏗 Самолет (SMLT) | Ещё один провальный отчёт застройщика

- 30 октября 2024, 14:30

- |

▫️ Капитализация: 93,2 млрд ₽ / 1513₽ за акцию

▫️ Новые продажи ТТМ: 1618 тыс. кв. м

▫️ Новые продажи в денежном выражении ТТМ:331,7 млрд рублей

▫️ fwd дивиденд 2024: 0%

👉 Операционные результаты отдельно за 3кв2024:

▫️Объём продаж (в кв. м): 233,9 тыс. кв. м. (-45% г/г)

▫️Объём продаж (денежный):50,2 млрд ₽ (-37% г/г)

▫️Кол-во заключенных контрактов:6,8 тыс. штук (-40% г/г)

▫️Доля ипотеки: 74% (против 88% годом ранее)

▫️Средняя цена за квадратный метр:212,4 т.р. (+13% г/г)

⚠️ Менеджмент отмечает, что бизнес сокращается темпами ниже рыночных:за 3кв 2024г в РФ наблюдалось снижение продаж в натуральном выражении на 50% г/г.

⚠️ Самолёт выставил часть своего земельного банка на торги (лот начальной стоимостью от 8 млрд рублей). Компания обладает самым крупным земельным банком в секторе, но, судя по всему, реализовать все задуманные проекты по девелопменту в ближайшее время вряд ли будет возможно.

❌ В 3кв2024г доля ипотеки всё ещё составляла 74% от общих контрактов, что выше чем у других публичных представителей сектора.

( Читать дальше )

Блог им. TAUREN |🏦 Сбербанк (SBER) - краткий обзор первого отчета после отмены льготной ипотеки

- 11 августа 2024, 12:03

- |

ℹ️ Результаты за июль 2024

Клиенты физ. лица: 109,1 млн чел

Корпоративные клиенты:3,2 млн

СберПрайм:13,2 млн чел (+8,2% м/м)

Кредиты юр. лицам: +2,2% м/м

Кредиты физ. лицам: +0,3% м/м

Средства юр. лиц:-1,3% м/м

Средства физ. лиц.:+0,7% м/м

Чистый % доход: 212,6 млрд ₽ (+9,6% г/г)

Чистый комисс. доход: 66,5 млрд ₽ (+5,9% г/г)

Операционные расходы: 88,7 млрд ₽ (+23,5% г/г)

Формирование резервов:38,1 млрд ₽ (-50,6% г/г)

Чистая прибыль:141,2 млрд ₽ (+8,2% г/г)

❗ Сбербанк сделал всё, чтобы данный отчет казался хорошим, но если глянуть детали, то становится очевидно, что финансовые результаты 2024 года будут хуже, чем в 2023м году.

1. Банк заработал 141,2 млрд р за июль 2024, но расходы на резервы снизились на 50,6% г/г илина 39 млрд р. Без этого эффекта чистя прибыль составила бы 102,2 млрд р (-21,6% г/г). Стоимость риска вдруг резко упала до 0,6% в июле… Рано или поздно резервы придется наращивать.

2. Мало кто придал значение тому, что выплата дивдиендов была осуществлена в июле, хотя обычно компания производила выплаты раньше (в мае-июне). 752 млрд дивидендов практически весь июль находились в распоряжении банка, что при текущих ставках вполне могло принести доп. доход в размере до 10 млрд р, который отсутствовал в предыдущем году.

( Читать дальше )

Блог им. TAUREN |🌾 Русагро (AGRO) - обзор отчета за 1п2024

- 06 августа 2024, 11:35

- |

▫️ Выручка ТТМ: 310 млрд ₽

▫️ EBITDA ТТМ: 55 млрд ₽

▫️ Чистая прибыль ТТМ: 34,5 млрд ₽

▫️ скор. ЧП ТТМ:30,7 млрд ₽

▫️ P/E ТТМ:5,5

▫️ fwd дивиденд 2024: 7-9%

▫️ P/B: 0,75

👉 Отдельно результаты за 1П2024:

▫️Выручка: 139 млрд ₽ (+30,5% г/г)

▫️EBITDA: 13,8 млрд ₽ (-11,6% г/г)

▫️Чистая прибыль:1,2 млрд ₽ (-90,7% г/г)

▫️скор. ЧП: 3,7 млрд ₽ (-38,5% г/г)

✅ Если верить комментариям менеджмента, то падение рентабельности в Сахарном сегменте обусловлено разовыми факторами. Имеет место смещение поставок на будущие периоды по долгосрочным контрактам + сезонный рост себестоимости. Сезонный фактор и повлиял и на Сельхоз сегмент (на 1п2023 смещалась часть продаж урожая 2022 года).

Ключевой (масложировой) сегмент, который формирует 65% выручки и 78% скор. EBITDA — продолжает расти. Основная причина роста — консолидация НМЖК. Важно, что рост происходит на операционном уровне, поэтому с финансовой частью всё неплохо, даже учитывая, что ценовая конъюнктура сейчас не лучше, чем была.

( Читать дальше )

Блог им. TAUREN |🥚 МТС (MTSS) - прибыль вышла на рекорд, но есть нюанс

- 13 июля 2024, 14:10

- |

▫️Капитализация: 541 млрд ₽ / 270₽ за акцию

▫️Выручка ТТМ: 630 млрд ₽

▫️OIBDA ТТМ: 237 млрд ₽

▫️Чистая прибыль ТТМ: 82,4 млрд ₽

▫️скор. Чистая прибыль ТТМ: 47 млрд ₽

▫️ND/OIBDA: 1,9

▫️скор. P/E ТТМ: 11,5

▫️fwd дивиденды 2024: 13%

👉 Отдельно выделю результаты за 1кв2024г:

▫️Выручка: 161,3 млрд ₽ (+17,4% г/г)

▫️OIBDA:59,1 млрд ₽ (+3,9% г/г)

▫️Чистая прибыль: 39,5 млрд ₽ (+211% г/г)

▫️скор. ЧП:8 млрд ₽ (-40% г/г)

✅ МТС продолжает наращивать базу абонентов, число которых выросло до81,3 млн (+1,9% г/г и +0,2% кв/кв). Вместе с повышением тарифов это обеспечило прирост выручки в 17,4% г/г до 161,3 млрд.

✅ Активно развиваются дополнительные сервисы группы: экосистемная выручка МТС за 1кв увеличилась на 20,1% до 42,2 млрд. Выручка от рекламы выросла сразу на 85,7% г/г до 3 млрд, сильный операционный рост наблюдается и в медиа сегменте — вполне возможно мы увидим IPO этих подразделений уже в 2025-2026г.

⚠️ Почти всю «рекордную» прибыль сформировали разовые поступления и бумажные статьи доходов. МТС получил 19,7 млрд от продажи бизнеса в Армении и ещё 12 млрд прибыли по прочим доходам. Скорректированная чистая прибыльупала на 40% г/г до 8 млрд рублей.

( Читать дальше )

Блог им. TAUREN |🚢 Совкомфлот (FLOT) - обзор результатов по итогам 2023г

- 20 марта 2024, 10:11

- |

▫️Выручка (ТЧЭ) 2023г: 173 млрд ₽

▫️Чистая прибыль 2023г: 77 млрд ₽

▫️скор. ЧП 2023г: 83,5 млрд ₽ (+310% г/г)

▫️P/B: 0,7

▫️скор. P/E ТТМ: 3,8

▫️P/E fwd 2024:9-10

▫️fwd дивиденды 2023: 13,2%

▫️fwd дивиденды 2024: 5,5-6%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Благодаря высоким ставкам фрахта на протяжении 2023г, СКФ заработал 35,17 рублей скор. прибыли на акцию, что предполагает 17,6 рублей дивидендов (6,32₽ уже было выплачено). Итоговая див. доходность по текущим ценам составит около 13,2%, но надо понимать, что прибыль и дивиденды в 2024г, скорее всего, будут ниже.

✅ В рублёвом выражении чистый долг СКФ на конец 2023г снизился до23,3 млрд рублей (ND/EBITDA = 0,16). Запас кэша на балансе уже превышает 112 млрд.

👆 Долг компании состоит из валютных банковских кредитов под фиксированную ставку в 5,9-6,5% и облигаций (замещающие бонды и облигации в юанях) с фиксированной ставкой в 3,85% и 4,95% соответственно.

✅ За прошедший год компания нарастила расходы на инвестиционную деятельность до 54,2 млрд (отдельно Capex и другие статьи не раскрываются), что больше аналогичных показателей 2020 и 2019г на 100,5% и 105,7% соответственно. Однако, в текущих реалиях это позитивно отражается на бизнесе.

( Читать дальше )

Блог им. TAUREN |⚒ Северсталь (CHMF) - финансовые результаты за 2023г и возобновление дивидендов

- 06 февраля 2024, 11:40

- |

▫️Капитализация: 1360 млрд ₽ / 1620₽ за акцию

▫️Выручка 2023: 728 млрд ₽ (+7% г/г)

▫️EBITDA 2023: 262 млрд ₽ (+22% г/г)

▫️скор. Чистая прибыль 2023: 159 млрд ₽ (+17,8% г/г)

▫️скор. P/E TTM: 8,5

▫️fwd дивиденд 2023: 11,8%

▫️ND / EBITDA:-0,8

▫️P/B: 2,2

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ В 2023г Северсталь нарастила продажи продукции с высокой добавленной стоимостью на 11% г/г до 5,27 млн тонн. Доля продукции ВДС в общем объеме продаж выросла до49% (+5 п.п. г/г).

✅ Суд сохранил в силе штраф ФАС по делу о завышении цен на горячекатаный прокат в 8,7 млрд рублей. На этом «Дело Металлургов» для Северстали завершится (очередная попытка оспорить решение вряд ли будет удачной).

8,7 млрд это всего чуть больше 4% чистой денежной позиции на балансе. Несущественно.

✅ Компания возобновляет выплату дивидендов и распределяет 191,51 рублей по итогам года (около 100% от скор. ЧП или 134% от FCF, див. доходность 11,8%).

✅ 2023г Северсталь закончила с чистой денежной позицией в 210,5 млрд рублей при ND / EBITDA = -0,8. После выплаты дивидендов, денежная позиция сократится примерно до 50 млрд.

( Читать дальше )

Блог им. TAUREN |🥇Полиметалл (POLY) - разбор отчёта по МСФО за 1П 2023г

- 26 сентября 2023, 10:04

- |

▫️Выручка ТТМ: 3068 млн $

▫️скор. EBITDA ТТМ: 1150 млн $

▫️скор. Чистая прибыль ТТМ:498 млн $

▫️Чистая прибыль ТТМ: 223 млн $

▫️P/E ТТМ:5,5

▫️fwd P/E 2023: 5

▫️дивиденд 2023:-

Телеграм: t.me/+Sh-aXTTRdpMyYzky

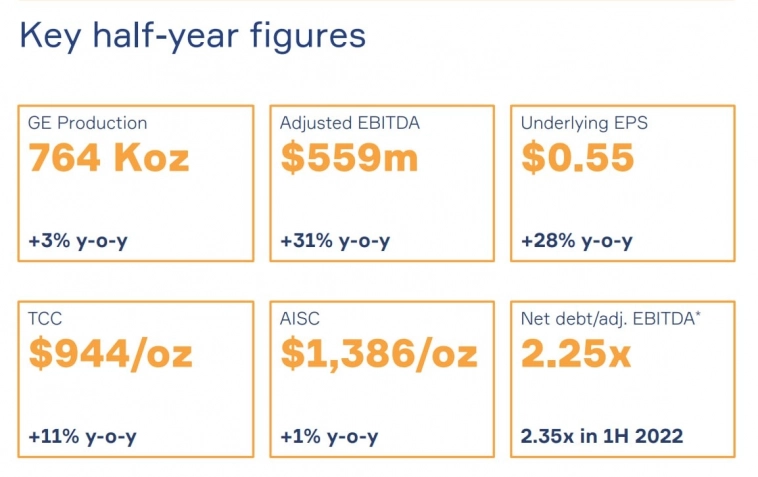

👉 Отдельно выделю результаты за 1П2023г:

▫️Выручка: 1315 млн $ (+25% г/г)

▫️скор. EBITDA: 559 млн $ (+31% г/г)

▫️скор. Чистая прибыль: 261 млн $ (+28% г/г)

✅ Благодаря комфортному курсу USD/RUB и стабильно высоким ценам на золото, результаты за 1П достаточно сильные. Выручка выросла на+25% г/г в $ против роста денежных затрат всегона +11% г/г.

⚠️ Запасы на балансе по-прежнему не сокращаются с начала года и составляют 1199 млн $. Интересно, что рост запасов в Казахстане продолжается, тогда как в РФ они уже сокращаются. Похоже, что ожидаемая реализация запасов начнется уже после раздела компании.

⚠️ Сегмент бизнеса в Казахстане сейчас генерирует 30% от общей выручки (393 млн $) и 36% от скор. EBITDA (200 млн $). Эта часть бизнеса после раздела компании будет выделена в новую (акции пока ещё объединенной компании уже доступны на AIX).

( Читать дальше )

Блог им. TAUREN |⚗️Нижнекамскнефтехим (NKNC, NKNCP) - обзор первого отчёта по МСФО с 2021г

- 21 сентября 2023, 10:13

- |

▫️Выручка за 1П 2023г: 104,2 млрд

▫️Операционная прибыль за 1П 2023г: 15,2 млрд

▫️Чистая прибыль за 1П 2023г: 0,9 млрд

▫️скор. Чистая прибыль за 1П 2023г: 17 млрд

▫️fwd P/E 2023: 10

▫️fwd дивиденд 2023: 1,5-2%

▫️P/B TTM:0,75

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Компания не стала раскрывать результаты по МСФО за 2022г, а отчётность представлена в очень усечённом виде. Операционные результаты по-прежнему не раскрываются.

✅ НКНХ сохраняет планы по строительству этиленового комплекса ЭП-600, который поможет нарастить объём выпуска продукции в 2 раза от текущих значений. Запуск проекта ожидается уже в 2025г, но скорее всего его перенесут на более поздний срок. По сообщениям менеджмента, объём загрузки заводов в 2022г был на уровне 2021г. Тем не менее, в 2023г операционные результаты почти наверняка будут уже ниже (за 1П 2023г производство каучука по РФ снизилосьна 9,3% г/г).

❌ Компания обновила дивидендную политику и теперь будет выплачиватькак минимум 15% от скорректированной прибыли МСФО. За 2022г выплатили всего1,49 рублей на акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс